座艙芯片,一直是高通在新能源汽車領域的王牌。

今年6月,高通在蘇州舉辦了汽車技術與合作峰會上,宣布其下一代座艙芯片8797可支持艙駕融合以及VLA模型。目前,高通已與全球主流車企形成穩(wěn)定合作關系:

豪華品牌中,奔馳、寶馬的高端電動車型均采用其旗艦芯片;新勢力陣營里,理想、蔚來、小鵬的主力車型從8155升級至8295的過程中,始終將高通作為核心供應商;傳統(tǒng)車企中,吉利、長城、長安等也在高端產(chǎn)品線中深度綁定高通方案。

這種廣泛的合作基礎,形成了“車企依賴高通性能- Tier1適配高通方案-開發(fā)者圍繞高通優(yōu)化應用”的正循環(huán),新進入者難以在短期內(nèi)打破。

然而,高通的座艙芯片地位并非無懈可擊。本土芯片廠商尋求錯位競爭,開辟更多戰(zhàn)場。據(jù)蓋世汽車統(tǒng)計,2025年1-5月,華為、芯擎科技、芯馳科技等國內(nèi)企業(yè)的市場份額相比去年同期均有提升。其中,芯擎科技的龍鷹1號累計出貨量已達到150萬片,覆蓋領克、銀河等多款車型。

另一方面,高通的產(chǎn)品線也在不同細分市場面臨挑戰(zhàn),中高端芯片正受到聯(lián)發(fā)科(MTK)等競爭對手的挑戰(zhàn)。高端芯片如8397則因成本問題讓一些小車企持幣觀望。有知情人士表示,“高通的8797系列市場價在700-1000美金區(qū)間,瞄準的是30萬元及以上的高端車型市場。”

除此之外,艙駕融合是高通堅決押注的賽道,但這條賽道并不平坦。座艙與智駕功能天然存在的團隊“融合度”、安全等級的不同要求等問題。

座艙芯片市場“強者恒強”的定律沒有被打破,但巨頭很難瓜分所有市場。

PART 1

高通的護城河:手機基因與生態(tài)優(yōu)勢

2021年,高通驍龍8155芯片成為中國新能源市場的“當紅炸子雞”,讓汽車行業(yè)實現(xiàn)了從“功能車”到“體驗車”的時代跨越,它幾乎與高端智能座艙劃上了等號。

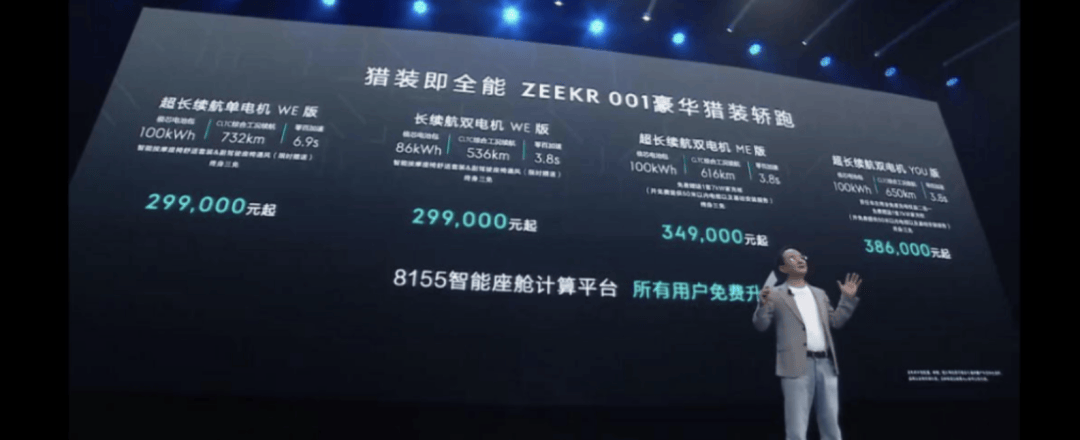

后續(xù),理想、極氪、福特等品牌紛紛宣布為已售車主提供“付費升級8155座艙”服務,這在汽車史上極為罕見。這是座艙芯片首次作為一項獨立的、影響車輛生命周期的核心部件,被推到了消費者面前。

高通在座艙領域的迅速崛起,很大程度得益于在智能手機領域積累的底層技術。

在高通入場之前,汽車座艙電子生態(tài)處于“前智能時代”,主導市場的是當時恩智浦、瑞薩、TI等傳統(tǒng)汽車芯片供應商,其產(chǎn)品多采用16nm乃至28nm以上的成熟制程,CPU算力普遍在20K DMIPS以下。

這套體系在功能車時代游刃有余,但無法支撐起智能車所要求的復雜多任務處理、高清多屏顯示與流暢人機交互。

高通作為消費電子巨頭,利用技術跨代差,憑借當時更先進的7nm制程工藝和成熟的手機技術遷移,在智能汽車爆發(fā)的前夜,搭上了產(chǎn)業(yè)升級的順風車。

高通的生態(tài)和工具鏈,對于追求開發(fā)效率的車企和Tier1廠商有著巨大吸引力。

作為安卓系統(tǒng)的核心合作伙伴,高通的座艙芯片與安卓車載系統(tǒng)實現(xiàn)了深度適配,成為安卓車機的“最優(yōu)解”——這種適配優(yōu)勢不僅體現(xiàn)在系統(tǒng)流暢度上,更降低了德賽西威、博泰等Tier1廠商的開發(fā)成本,也讓車企能夠快速調用應用生態(tài)資源。

多位業(yè)內(nèi)人士向雷峰網(wǎng)表示,“借助手機芯片的成本優(yōu)勢,高通在汽車芯片領域的成本也相對可控。其他老牌汽車芯片廠商,如TI、瑞薩和NXP等,雖然早期也做過座艙芯片,但都逐漸退出了這一領域。英偉達在智駕領域有很強的實力,但在座艙芯片方面并沒有像高通那樣全面布局。”

擁有手機業(yè)務是高通、聯(lián)發(fā)科(MTK)和華為等廠商在座艙芯片競爭中的核心優(yōu)勢。

由于手機芯片中的許多核心IP(如CPU、GPU、NPU、ISP等)經(jīng)過手機海量市場的驗證,穩(wěn)定性和可靠性高,進行車規(guī)級改造后的座艙芯片,技術路徑成熟、風險低。

某芯片廠商車載業(yè)務部負責人江明指出,“手機芯片的模塊基本都能應用于座艙芯片,高通的IP模塊可以在手機上先行驗證。”

其次,手機市場是先進制程和前沿技術(如AI大模型)最先落地和迭代的戰(zhàn)場,手機芯片廠商能更快地將這些經(jīng)驗和技術帶入座艙領域。

成本上,一顆SoC芯片的研發(fā)投入動輒數(shù)十億,且周期長達數(shù)年,超60%的研發(fā)成本已在手機側攤銷。江明進一步解釋,手機芯片今年研發(fā),明年可能達到1000萬顆的出貨量,而汽車芯片即便獲得一個車型的定點,出貨量達10萬顆就很不容易,這種規(guī)模效應是純車載芯片公司無法比擬的。

手機業(yè)務的巨大芯片出貨量,使得高通、MTK在與晶圓廠(如臺積電)等上游供應商談判時擁有更強的議價能力和產(chǎn)能保障。

一家國內(nèi)芯片廠商車載銷售總監(jiān)劉星在談到聯(lián)發(fā)科的MT 8676的價格優(yōu)勢時,也承認了其通過規(guī)模效應實現(xiàn)低成本的能力:

“車載SoC芯片研發(fā)并非一門好生意,擁有手機業(yè)務是讓這門生意持續(xù)玩下去的關鍵。”(后續(xù),雷峰網(wǎng)將推出座艙芯片行業(yè)的高管系列對話,涵蓋芯馳、愛芯元智等廠商,感興趣的讀者可添加微信 Gru1993 交流。)

PART 2

本土廠商:用“成本+融合”撕開裂縫

通過8155、8255、8295等芯片,高通實現(xiàn)了座艙從低端到高端的全線布局。MTK、華為以及芯擎、芯馳等玩家,正試圖在成本控制、本土化服務等維度,尋找高通帝國墻壁上的裂縫,性價比成為本土廠商的武器。

一家座艙Tier 1負責人羅化表示,“高通的入門費一直很高,芯馳做下來一年授權費就比較良心價,只有高通的1/3到1/4。”

除了價格的原因,高通也很難做到每一顆芯片如手術刀般的精準定位。例如,驍龍8255受到了聯(lián)發(fā)科MT8676、8678(兩款芯片均在2023年量產(chǎn))的挑戰(zhàn)。

高通8255推出時曾受到追捧,但是最終簽約的主要是大眾。但是據(jù)劉星透露,“8255在大眾的項目在2024年就已經(jīng)取消,未來在大眾沒有8255平臺。”

此消彼長,這也是MTK能夠擴張基本盤的一個顯性表現(xiàn)。另一方面,MTK的攻勢離不開廣和通與PVT(掌銳)等模塊廠商和方案商在客戶側的強力推動。

他補充,“2024-2025年,8676-8678拿下了很多定點項目。大眾原本是CEA架構會采用8676+8678,但是根據(jù)最新的策略,上汽大眾除了AB車,一汽大眾除了J平臺,基本會全部切到76和78,占比會超過90%,全面擁抱MTK。并且奇瑞、廣汽、比亞迪全部都有新定點MTK的這兩個平臺,預估明年MTK的占有率會超過30%。”

另據(jù)多位知情人士透露,高通的高端芯片8397出來后,由于成本較高,規(guī)模較小的車企難以上車,少數(shù)高端品牌(如蔚來ET7、理想L9)采用了高通的8397芯片。

“高端化”是高通座艙芯片的標簽之一,也是高通技術能力的集中體現(xiàn)。

“高通證明了大模型的需求是成立的,這個芯片增加的成本主要是在算力上。但8397成本比8295貴三倍。8295除了無法支持大模型,其他配置夠用甚至有些過剩。”

江明認為,8397的成本高并不是這款芯片的槽點,主機廠依然愿意把錢投入在消費者能看得見的地方,座艙就是最理想的展示區(qū),“這是一個成本與需求的平衡問題。”

高通和英偉達在內(nèi)的芯片巨頭依靠持續(xù)高額投入、創(chuàng)新與技術領先保持著市場影響力。但偶爾也會有放出“啞炮”的時候。例如,高通去年下半年推出了8538型號的芯片,但基于多位業(yè)內(nèi)人士的認知,沒有達到市場預期的效果。

當產(chǎn)業(yè)進入拐點,尤其是國內(nèi)極度壓榨成本的背景下,這些芯片巨頭高于市場的成本投入水平,是否仍匹配國內(nèi)當前的產(chǎn)品定位或產(chǎn)品邏輯?

PART 3

艙駕融合:看上去很美,走起來很難

今年11月,高通技術公司產(chǎn)品市場總監(jiān)趙翊捷在艙駕融合媒體體驗日活動上表示,“艙駕融合是邁向中央計算架構、最終實現(xiàn)軟件定義汽車的重要一步。”

目前,高通的艙駕融合方案已進入量產(chǎn)階段:基于驍龍8775芯片的AL-A1艙駕融合域控制器,由高通聯(lián)合車聯(lián)天下、極狐汽車、卓馭科技打造,具備144 TOPS的AI算力,可集中處理語音、導航及L2+級智駕功能。

該方案已搭載于極狐阿爾法T5,使其成為15萬元級別SUV中首個搭載城區(qū)NOA功能的車型。

從產(chǎn)業(yè)發(fā)展脈絡來看,艙駕一體是汽車從分布式架構升級到中央集成架構的必經(jīng)之路。作為各家共同追求的技術方向,雖在技術理念上被廣泛認可,但實際的推進難度不低。

首先,是艙和駕的功能安全等級不同。

從合規(guī)層面看,座艙與智駕功能在安全等級上存在根本差異:座艙系統(tǒng)通常僅需滿足QM或ASIL-B等級,而智駕系統(tǒng)因涉及行車安全,必須達到ASIL-C/D的最高功能安全標準。

兩者集成后,系統(tǒng)整體需按最高等級進行認證,這不僅大幅提升了研發(fā)與驗證成本,還要求在單芯片內(nèi)實現(xiàn)嚴格的功能隔離與冗余設計。

其次,是技術難度的問題。

開發(fā)一顆真正意義上的艙駕融合芯片,是一項極其復雜的工程。因為在芯片架構層面,跨域融合對算力分配、帶寬調度與系統(tǒng)協(xié)同提出更高要求。

曾深度參與芯片設計的王飛解釋道,“開發(fā)跨域芯片比單獨的智駕芯片復雜很多,除了基本的智駕功能,還需要增加娛樂、儀表顯示等能力,相當于原來只有一個功能,現(xiàn)在要做三個功能,而且都得達到車規(guī)要求。”

這要求芯片必須同時兼顧多種矛盾需求:智能駕駛強調感知、規(guī)劃和決策,對NPU算力要求高;而座艙芯片需要處理大量圖像內(nèi)容,并運行大型應用,對GPU能力有更高的要求。此外,兩者的工作模式也大相徑庭。

座艙芯片對資源的占用是一個動態(tài)變化的過程。如果只是開車聽個音樂,占用的資源很少。但如果同時還開啟了車機上的多個應用,就會占用較多的資源。

智能駕駛則不同,它的邏輯是只有開啟和退出兩種狀態(tài),一旦開啟就會大量占用資源。因此,智駕芯片追求的是穩(wěn)定性和確定性。

最后,是由技術原因延伸出的團隊配合問題。

一塊芯片頂兩塊確實能降本,但比技術更難協(xié)調的是“人”的問題,內(nèi)部的組織架構與主導權之爭也成為融合進程中的隱性障礙。

當座艙團隊與智駕團隊在技術路線、資源分配上存有分歧,融合意味著某一方可能失去主導權甚至被整合,部門間的博弈常導致項目推進緩慢。

江明基于過去工作中的總結,也發(fā)現(xiàn)此類現(xiàn)象。傳統(tǒng)主機廠里面座艙、智駕歷來是兩波團隊、兩條匯報線。

“融合并不意味著一條線要被合并到另一條,但誰整合誰會牽涉部門利益和話語權。除非老板有極強的行政手段,否則雙方都不愿被對方吞并,項目自然慢半拍。”

路線之爭也是同樣的道理。

在夏森看來,高通原本強項在座艙,想延伸至智駕;英偉達強項在智駕,想反向滲透座艙。兩家做出來的SoC架構、軟件棧、工具鏈都不一樣,客戶選誰就得跟著誰走。最終哪條路線能成為事實標準,要看誰的芯片既能把兩件事都辦好,又能讓客戶移植、調試的工作量最小。

總結而言,是否有車企能設立獨立的“中央計算平臺”部門,打破原有壁壘,成為艙駕融合能否落地的標志之一。

面對重重困難,行業(yè)的融合路徑需要呈現(xiàn)出更務實的階段性。盡管行業(yè)中出現(xiàn)如黑芝麻C1200、高通8775等跨域芯片,但目前真正實現(xiàn)“One Chip”量產(chǎn)的案例仍寥寥無幾。多數(shù)所謂“艙駕融合”方案仍停留在“One Box”甚至“One Board”階段。

黑芝麻智能產(chǎn)品副總裁丁丁曾向雷峰網(wǎng)表示:“跨域芯片的時間窗口應該是在2027、2028年的樣子。首先我們認為這是在做一件對的事,在推動行業(yè)方面,也是在起到正面的作用。希望我們這一步邁得早,可以成為商業(yè)優(yōu)勢。”

艙駕融合從理念到量產(chǎn),從“One Box”到“One Chip”,仍有一段漫長之路。

PART 4

高通依舊霸主,但國產(chǎn)廠商的機會仍在

在2023年以前,高通、AMD、瑞薩、英特爾、三星、德州儀器合計占據(jù)95%的市場份額,但中國本土廠商并未放棄突破。座艙芯片的國產(chǎn)化替代成為必然趨勢,成本優(yōu)勢在15萬以下的入門級市場尤為明顯。2024年,中國本土座艙芯片廠商整體市場份額已從2023年的不足3%飆升至超過10%。

從一些具體的產(chǎn)品看,芯馳的X9系列支持多屏互聯(lián)(如一芯四屏)、艙泊一體功能(結合攝像頭和雷達提升泊車效率),搭載大模型優(yōu)化語音交互,X9SP可以支持艙泊一體,下一代的座艙SoC X10采用4nm工藝制程,NPU算力達到40TOPS;愛芯元智的M55H芯片可支持CMS/DMS/OMS等座艙域計算。

華為則自成體系,通過HI模式和智選模式為合作車企提供解決方案,與其他國產(chǎn)芯片廠商并不在同一個賽道競爭。

江明認為,短期內(nèi)看不到除了高通以外的第二家座艙芯片玩家。

“瑞薩的聲音主要集中在全球車企,與中國市場漸行漸遠;展銳的投入并不堅決;MTK雖有機會,但堅定押注汽車賽道的決心存疑;英偉達也在跨界座艙,與MTK聯(lián)合推出了CX-1。但是這顆芯片的價格較高,整機成本約在一萬元左右。”

本土座艙芯片廠商的另一優(yōu)勢在于對中國市場的深刻理解,例如各種方言的針對性優(yōu)化,會比高通的通用方案更貼合中國用戶習慣。同時,本土廠商在服務響應上的優(yōu)勢也明顯:高通的技術支持團隊主要位于海外,針對中國車企的定制化需求的響應周期不可避免地拉長。

曾有頭部Tier1廠商的工程師表示,與本土廠商合作時,方案調整的效率較與高通合作提升40%。

不過,高通的全球化生態(tài)優(yōu)勢仍難以替代,與谷歌、蘋果的合作,可實現(xiàn)CarPlay、Android Auto的無縫適配,這對出口車型尤為重要;而在高端車型市場,奔馳、寶馬等全球車企對高通的品牌認可度,也讓本土廠商短期內(nèi)難以突破。

因此,未來的生態(tài)博弈將呈現(xiàn)“本土廠商深耕中國市場、高通堅守全球高端市場”的格局,而能夠實現(xiàn)“本土化服務+全球化適配”的廠商,將獲得更大的增長空間。

*文中的江明、劉星、羅化、王飛為化名。

第八屆 GAIR 全球人工智能與機器人大會

2025年12月12-13日,第八屆GAIR全球人工智能與機器人大會,將在深圳南山·博林天瑞喜來登酒店舉辦。